江西公积金贷款规则是近年来随着政策调整不断优化的重要内容,旨在为缴存职工提供更加便利、透明的住房支持。本文将围绕“江西公积金贷款规则”展开,详细解析其政策变化、申请流程、贷款额度、利率标准、适用对象及潜在问题,以帮助读者全面了解相关知识。

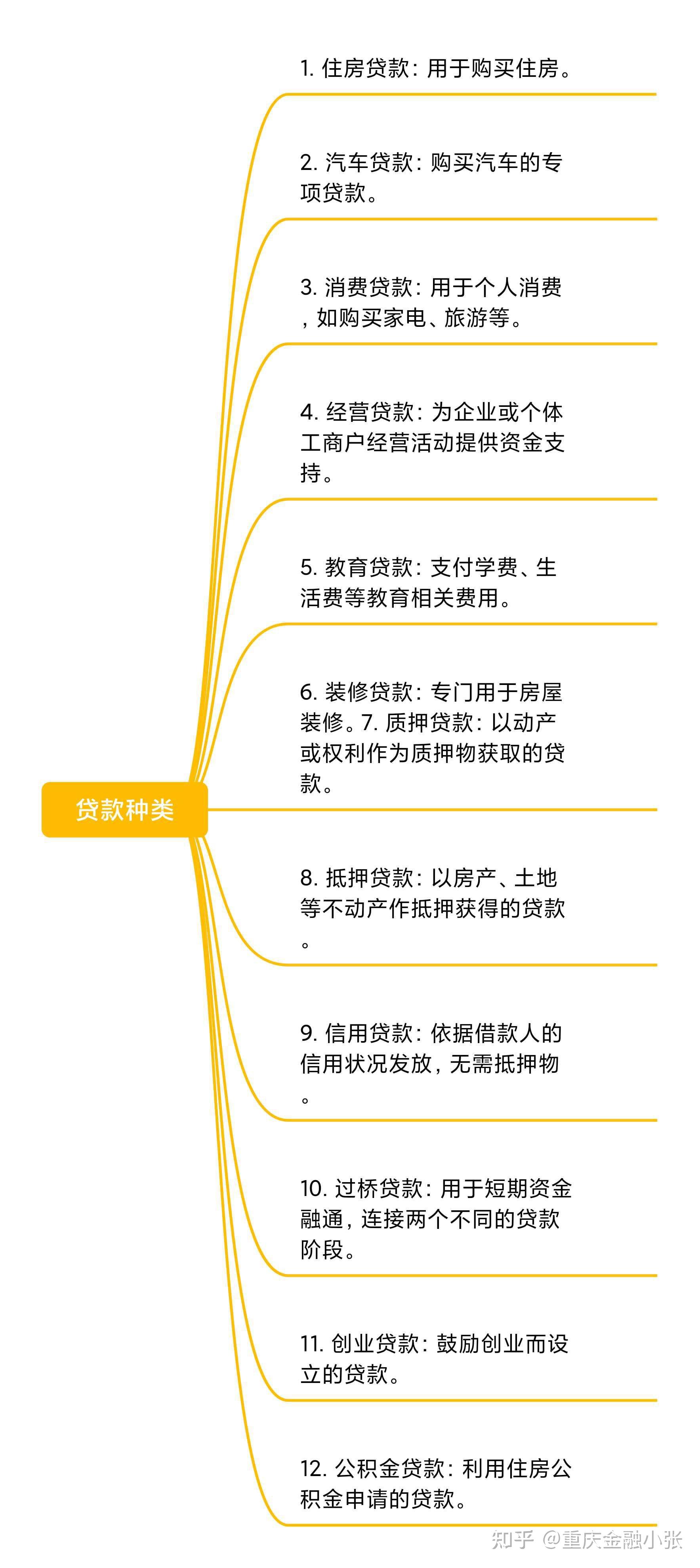

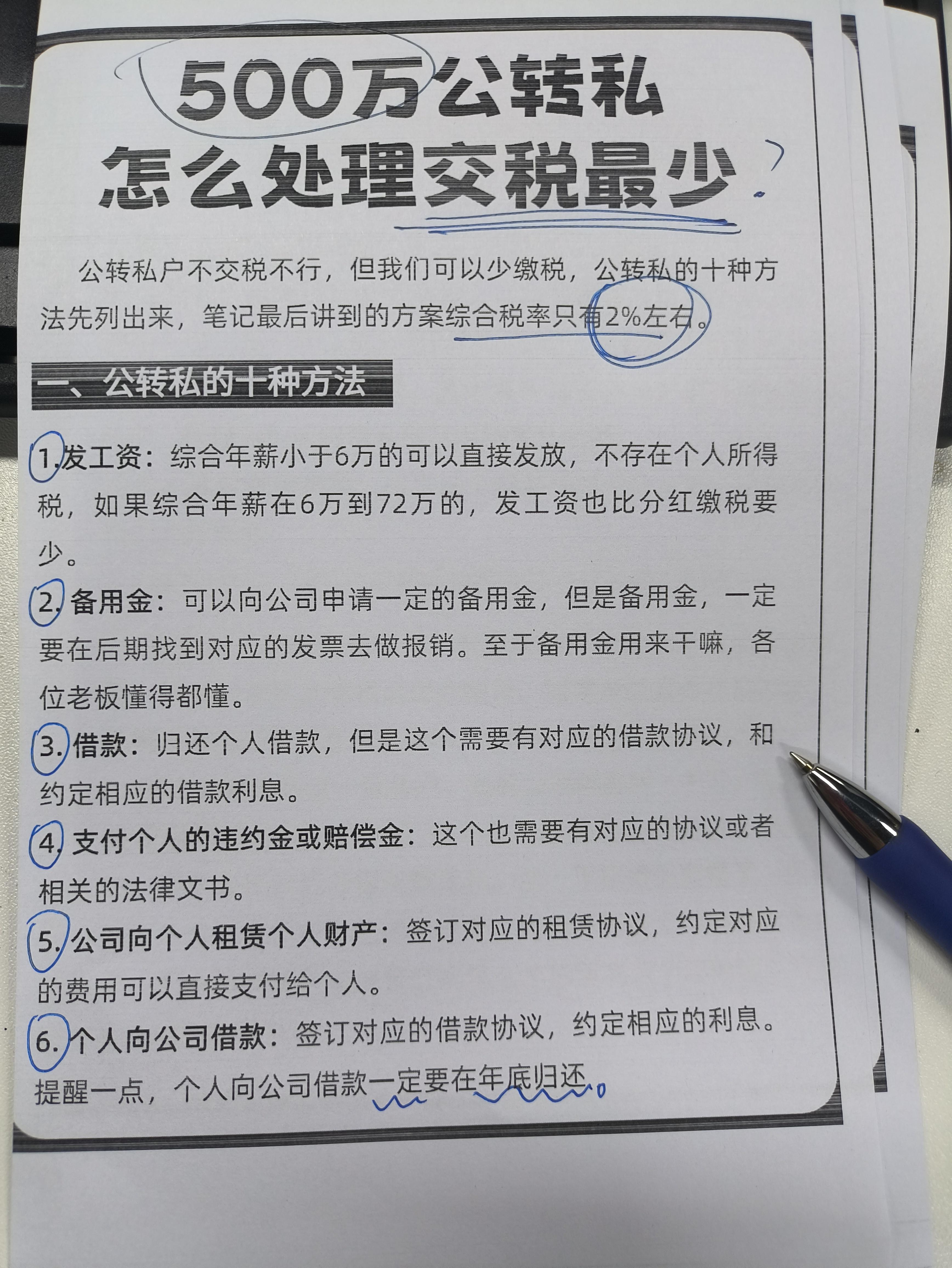

首先,江西公积金贷款政策在2022年进行了较大调整,重点在于优化贷款额度、利率和审批流程。根据最新规定,职工在江西缴纳的公积金可用于购房、装修等用途,贷款额度依据职工住房公积金账户余额、贷款年限及房产价格等因素综合确定。例如,职工月缴存金额为1000元,账户余额为5万元,贷款额度上限约为100万元,这为购房者提供了较大选择空间。

其次,贷款利率方面,江西公积金贷款利率一般为2.55%(2024年最新标准),相比其他住房贷款利率更具优势。不过,贷款期限通常不超过30年,且需提供稳定收入证明、房产证明等材料,这对申请人提出了较高要求。此外,贷款审批流程也在简化,部分银行已实现线上申请,加快了审批速度。

在适用对象上,江西公积金贷款主要面向在本地连续缴纳公积金的职工,包括本地户籍及非本地户籍的外来务工人员。但需注意,只有在本地有稳定工作和收入的职工才能申请,且需满足一定的居住条件,如购房、租房或装修等。

贷款申请流程相对规范,通常包括以下步骤:提交申请表、审核材料、签订合同、贷款发放等。申请人需提供身份证明、收入证明、房产证明等资料,通过银行或公积金中心审核后,便可获得贷款。对于符合条件的申请人,贷款审批时间一般在10至30个工作日内完成。

然而,公积金贷款也存在一定的限制和问题。例如,部分申请人因收入不稳定或信用记录不佳,可能被拒贷。此外,贷款额度和利率受政策调整影响较大,申请人需密切关注政策动态,以免错过最佳贷款时机。此外,贷款后若出现还款困难,可能会影响个人信用记录,甚至影响未来公积金提取。

总体而言,江西公积金贷款规则在政策层面不断优化,提升了服务效率和便利性,但申请人仍需根据自身情况合理判断,选择适合自己的贷款方式。对于有购房需求的职工,建议深入了解政策细节,合理规划贷款需求,以实现住房目标。